超全面!2024年私募CTA市场回顾——私募量化策略年度分析系列

(来源:浙商证券资产管理)

前言:

2024年,CTA迎来了久违的“大年”,趋势策略表现突出,股指期货、国债期货、商品期货在不同阶段均有盈利机会,CTA策略的复合度也在进一步提高。分策略来看,中短周期优于中长,趋势好于截面,主观CTA依然分化。本篇,我们将基于2024年不同CTA底层因子的走势特征,归因市面上主流CTA的收益来源,更为细化地梳理CTA管理人的盈利点到底在哪里。

1.期货市场表现综述

1.1 期货标的表现情况

1.1.1 商品期货表现情况

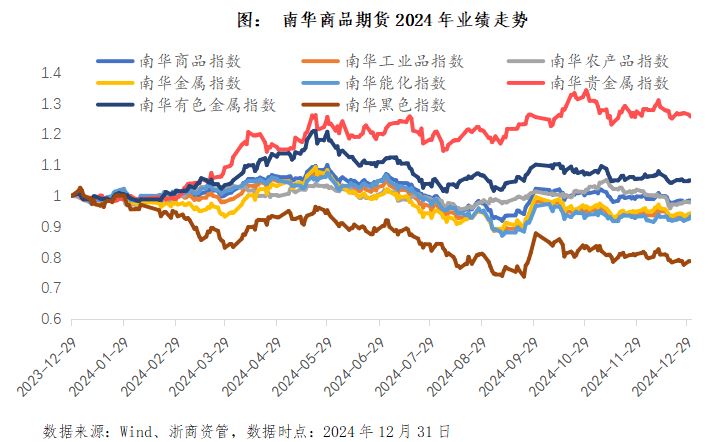

2024年,商品定价依旧受宏观因素主导,板块分化较为明显。其中,南华商品指数全年下跌1.26%,南华工业品指数全年下跌5.70%,南华农产品指数全年下跌2.05%,南华能化指数全年下跌6.65%,南华贵金属指数全年大涨25.78%,南华有色金属指数全年上涨4.76%,南华黑色指数全年大跌21.12%。

波动率方面,商品期货时序波动率在前三季度总体呈现稳步上升的态势。市场在二季度步入宽幅震荡阶段后,波动率的中枢出现了显著的抬升情况。

1.1.2 股指期货表现情况

2024年,股指期货走势先抑后扬。年初触底反弹至5月下旬,随后持续下跌至三季度末,直至9·24政策转向成为关键拐点。截至2024年12月31日,中证500期货全年上涨5.20%,沪深300期货全年上涨14.48%,上证50期货全年上涨15.66%,中证1000期货全年微跌0.11%。

年初至9月,市场受宏观预期下行影响,尽管降准、降息和地产政策不断出台,但整体信心偏弱,主要股指持续走低。9月底,政策加大力度稳市场、稳楼市,着力修复居民与地方政府资产负债表,推动内需回升,市场情绪显著改善。尤其在国庆前后,主要指数短期内大幅反弹,最终使得股指期货迎来三年内的首次年度上涨。

波动率方面,受场外衍生品规模持续下降、上半年小微盘股流动性危机、以及下半年A股市场交投活跃等因素影响,2024年股指波动率于2月、10月创新高,后快速回落,但整体仍高于过往。

年内两轮行情显著抬升股指期货成交量,IF、IC、IH、IM日均成交量分别提升至12.07万手、10.98万手、6.57万手和19.73万手,较2023年分别增长27.54%、54.75%、5.49%和220.20%。市场规模也进一步扩容,持仓量大幅增加,特别是IM持仓量增长超过10万手,四个品种合计持仓量已突破100万手。

1.1.3 国债期货表现情况

2024 年,国债期货整体运行延续牛市,期间虽受权益市场回暖等因素影响,有震荡调整情况,但在利率中枢下行及年末配置抢跑背景下,全年各期限合约均创出新高。

自2024年1月2日至2024年12月31日,国债收益率全面下行。其中收益率曲线短端 2年期与5年期国债收益率分别下行约 111BP 和 92BP,长端 10年期和 30年期国债收益率分别下行约 88BP和 93BP,收益率曲线更为陡峭。

纵观2024年,上半年国债期货延续债牛行情,受降准、降息预期驱动创年内新高,一季度利率中枢下行触底开启震荡,二季度降息预期再升温后情绪快速降温又回归,多头力量发力兑现降息政策落地预期。9月,权益市场情绪快速回暖,受 “股债跷跷板” 效应影响,国债期货遭遇急跌回调,跨期价差快速走阔。12月,年末配置行情提前抢跑,政治局会议确定2025年货币政策“适度宽松”取向,进一步打开市场对于2025年利率下行预期空间。

截至2024年底,TS合约上涨1.61%,TF合约上涨3.91%,T合约上涨5.91%,TL合约大涨16.87%。

持仓量方面,2024年内2年期、5年期、10年期国债期货持仓量总体波动持平,30年期国债期货持仓量年内大幅上升,拉动国债期货合约总持仓量上升。成交量方面,2年期、5年期、10年期国债期货日均成交量分别为3.52万手、5.98万手与7.51万手,对比2023年分别变动-7.96%、3.45%与-3.70%。30年国债期货成交量波动上行,截至2024年12月31日,日成交量达到10万手。

1.2 风格因子表现情况

1.2.1 商品CTA因子

商品CTA因子依然呈现出周期性,2024上半年量价强于基本面,而下半年基本面强于量价,这也符合宏观驱动定价逻辑下,量价表现好于基本面这一特征。上半年贵金属带动商品各品种趋势性上涨,不同周期的量价因子均有所表现,下半年宏观驱动减弱,部分品种基本面逻辑过硬,基本面因子表现良好。

收益贡献上,集运指数(EC)贡献最大,黑色、化工、贵金属板块收益贡献居前。

多空收益分布上,多头贡献收益更大,且主要来自于上半年,空头端的收益则主要来自于部分下行趋势明显的农产品和金属。

1.2.2 股指CTA因子

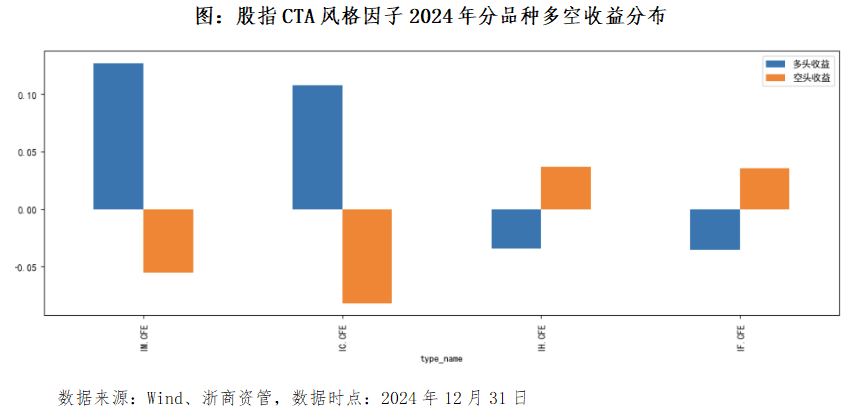

股指因子的主要收益为10月份的大涨阶段,大部分因子明显获利,时序、截面均有上佳表现。而2月份虽然市场波动较大,但因子走势有所分化,短周期好于中长,且截面因子表现一般,也符合年初风格大幅切换、大小盘轮动策略获利较难的情况。

其余时间,市场波动走低、成交并不活跃,股指因子处于蛰伏期,总体震荡磨损。

分品种看,IM和IC收益贡献较高,也和其波动性较高有关。

多空收益分布来看,IM和IC的多头收益高于空头的亏损,而IH和IF的多空收益对冲相对均衡。

1.2.3 国债CTA因子

受益于趋势行情的延续,国债因子基本录得正收益,且收益连贯性较好,其中表现最为亮眼的中长周期时序动量因子。

分品种看,TL收益贡献显著高于其他品种,且多头贡献为主,其余品种多空收益分布相对均衡。

2. CTA策略业绩回顾

2.1 2024年是CTA大年

2024年量化CTA表现较好,收益情况为近三年最优,主要收益为趋势策略贡献,且股债商分别在不同的阶段均能提供一定的收益,比如3-4月份的贵金属上涨行情,7-9月的工业品下行趋势;2月和9月份的股指升波行情;下半年国债期货的加速上涨等。

多资产复合类CTA策略今年总体走势平滑稳健,头部管理人能收获全年3以上的夏普比率。我们统计了浙商资管私募产品观察池内CTA产品2024全年的业绩表现,总体如下:

2.2 分策略来看,趋势优于截面

2024全年升波行情较多,多品种走出上行或者下行的连续趋势,上行趋势多为1-2月,且伴随着明显的升波;下行趋势则持续时间更长,多为3个月到半年,因此给予不同周期的动量策略以盈利机会,多周期时序动量搭配能够收获优秀的收益回撤比。

截面策略全年有一定获利难度,主要在趋势行情下,板块间轮动较快,不管是商品还是股指均存在月度以内频率的板块、风格切换。因此,商品的截面策略、跨品种套利策略、股指的大小盘轮动策略等,除非持仓周期够长,否则常见的做法可能收益都较为一般。

但对于国债期货,长短久期标的间的强弱分明,TL明显强于其他品种,因此不管是趋势还是截面策略,均有较好的收益。

2.3 不同周期来看,中短周期表现优于中长周期

中长周期CTA主要在4季度盈利困难,持仓周期周度以上的CTA策略不管是在商品还是股指上可能都有一定的磨损压力。

2.4 主观CTA的分化依然较为明显,板块的选取是胜负手

主做工业品的管理人全年整体表现好于主做农产品的管理人,部分管理人在9-10月收益颇丰,也是抓住了股指或者个股的上涨行情。总的来说,主观CTA在向多品种,多PM制的方向发展,传统的能力圈在逐步向外扩散。

3. CTA市场2024年的一些变化

3.1 CTA策略复合度进一步提高

据观测2022年以前,量化CTA的收益可能90%以上来自于商品,剩下一小部分来自于金融期货。但2022年下半年开始,商品CTA收益下滑明显,特别传统截面策略的稳定性受到挑战,管理人在产品中逐步提高了金融期货的持仓以分散收益来源。而2024年是金融期货的获利大年,股指和国债CTA收益颇丰,叠加持仓占比有所抬升,在部分行情阶段,CTA的收益可能80%以上均为金融期货所贡献。

同时2024年是趋势策略收益大年、截面策略收益小年,截面策略在CTA产品中的占比或也在被动下降。通过传统截面商品因子对于管理人业绩进行归因恐解释度有所下降,需要引入多元的商品因子、叠加金融期货因子,去对管理人的复合CTA进行更为全面的归因。

3.2 另类因子表现良好

3.2.1 宏观因子

2024年涌现出一批业绩表现优秀的宏观对冲管理人,而通过宏观数据高频化的方式去构建CTA因子同样对于一些波动性较大的品种有一定预测效果。

我们也了解到部分管理人的实盘因子中有相当一部分的宏观数据占比,这类因子和量价策略相关性较低,能够提供长期差异化的正向收益。

3.2.2 期权因子

2024年部分期货品种资金博弈加剧,波动较大的品种在行情启动前能够在对应期权标的上看到明显的增仓特征,通过期权指标去判断期货的方向走势也能提供一些额外信息。

4. 2025年CTA策略展望

4.1 警惕趋势型策略的回撤,截面、趋势策略应均衡配置

历史上看,趋势策略具备一定的周期性,也存在单一年份表现较差的情况,2024年是趋势策略高奏凯歌的年份,但随着持仓占比的提高,这类策略的拥挤度或有所上升,近期部分资产的趋势策略开始磨损震荡,需谨防其回调。

而截面策略虽然2024年表现不如趋势,但整体回撤可控,其稳定性依然高于趋势策略,因此作为分散配置的赛道依然必不可少。

4.2 商品CTA策略具备一定的配置性价比

2024年商品CTA的表现整体不如股指和国债CTA,目前较多商品的波动率走低,且从领先指标隐含波动率来看,部分商品的隐波位于历史5%分位数以下,为后续触底升波反弹提供了空间。目前埋伏一定比例的商品CTA或许是较好的选择。

MACD金叉信号形成,这些股涨势不错!

MACD金叉信号形成,这些股涨势不错!

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。